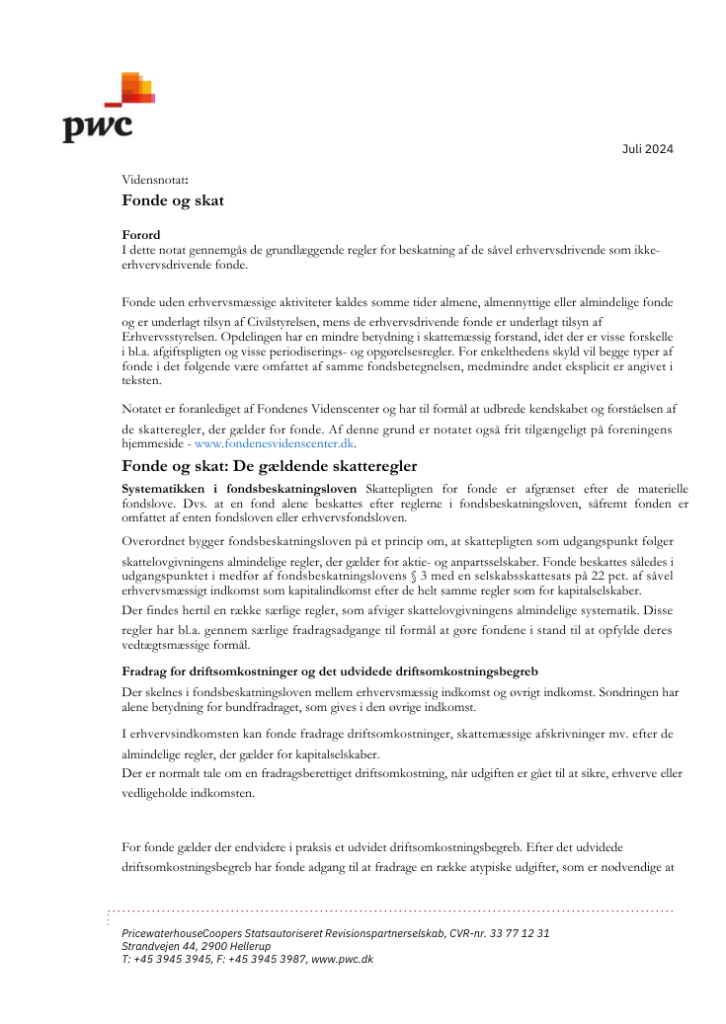

Faktaarket beskriver i hovedtræk skattereglerne for danske almene og erhvervsdrivende fonde. Reglerne om beskatning af fonde mv. findes i fondsbeskatningsloven. Loven dækker fonde, der er omfattet af de civilretlige regler i fondsloven (ikke-erhvervsdrivende fonde) og erhvervsfondsloven (erhvervsdrivende fonde) samt visse foreninger, f.eks. brancheforeninger.

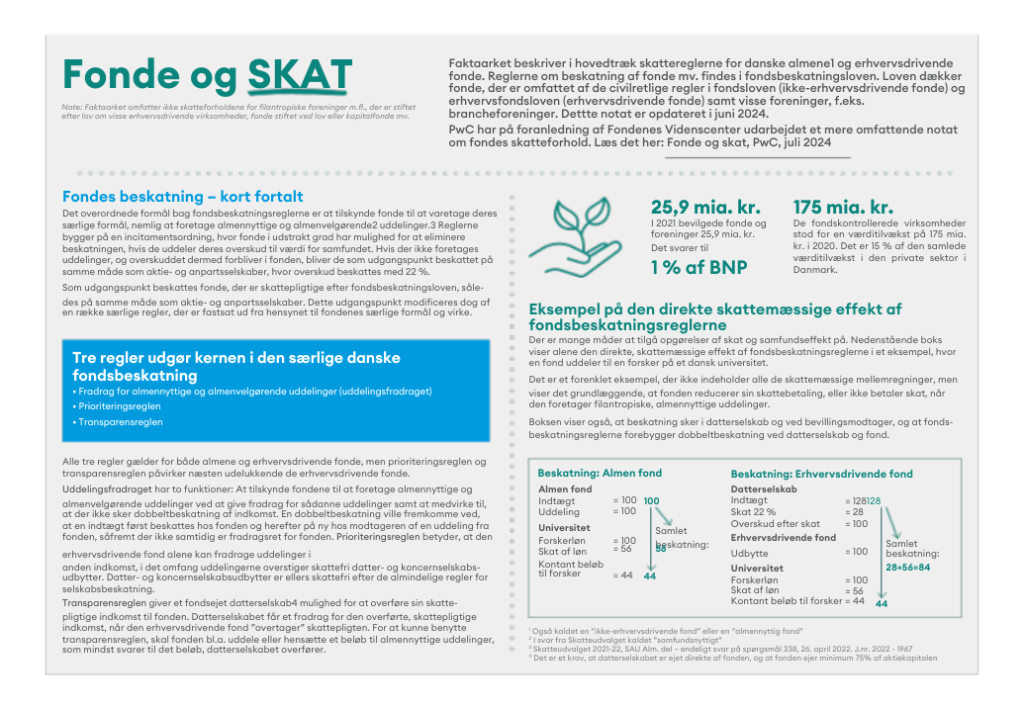

Det overordnede formål bag fondsbeskatningsreglerne er at tilskynde fonde til at varetage deres særlige formål, nemlig at foretage almennyttige og almenvelgørende uddelinger. Reglerne bygger på en incitamentsordning, hvor fonde i udstrakt grad har mulighed for at eliminere beskatningen, hvis de uddeler deres overskud til værdi for samfundet. Hvis der ikke foretages uddelinger, og overskuddet dermed forbliver i fonden, bliver de som udgangspunkt beskattet på samme måde som aktie- og anpartsselskaber, hvor overskud beskattes med 22 %.

Som udgangspunkt beskattes fonde, der er skattepligtige efter fondsbeskatningsloven, således på samme måde som aktie- og anpartsselskaber. Dette udgangspunkt modificeres dog af en række særlige regler, der er fastsat ud fra hensynet til fondenes særlige formål og virke.

I dette faktaark får du er overordnet overblik over skattereglerne for danske almene og erhvervsdrivende fonde. Hvis du vil have en dybere indføring i området finder du det dette vidensnotat, som er udarbejder af PwC på foranledning af Fondenes Videnscenter i juli 2024.